Saudações, queridos

Este post foi originalmente publicado em janeiro de 2020, na época apresentei meu plano de forma um tanto quanto caótica e sem o rigor necessário para um verdadeiro plano de independência financeira. Posso dizer que o plano inicial era um tanto otimista, com uma previsão de aposentadoria aos 40 anos, por isso decidi, depois de uns anos a mais de estudo e bagagem no mercado, revisitar e revisar este plano.

Hoje irei apresentar-lhes o planejamento do FIRE Jovem para atingir a independência financeira antes dos 40 anos quando possível, dado que a independência financeira é um alvo móvel e varia conforme as imprevisibilidades dessas vida. A minha estimativa atual é de alcançar a IF por volta dos 54 anos em 2050, com base em uma projeção de custo de vida, salários futuros e despesas.

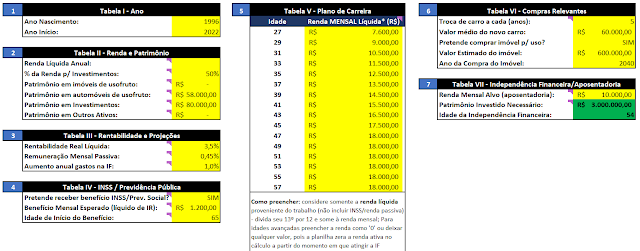

Para este plano eu desenvolvi uma planilha que faz uma projeção dos meus gastos normais, gastos extraordinários (carro, imóvel), renda futura, entre outras coisas de forma que, com base em alguns inputs, ela me fornece o possível ano da independência financeira. Entre os inputs estão a renda líquida atual, a renda desejada na IF, a rentabilidade real projetada, trocas de veículo, compra de imóvel, projeção de renda futura e até o fato de contar com o INSS ou não. Com isso consigo fazer uma projeção da evolução do meu patrimônio e definir, mais ou menos, o ano em que devo atingir a IF com base no cenário atual. É importante dizer que este não é um plano fixo (como nenhum deve ser) e deve ser atualizado e revisado anualmente/mensalmente conforme esta coisa que chamamos de vida se desenrola.

Comecemos do começo: primeiramente preciso definir uma renda mensal média que pretendo receber na independência financeira. Com base no meu padrão de vida atual e levando em conta que terei uma companheira para dividir os custos de vida, imagino de R$ 10.000/mês (em valores de hoje) seja uma boa estimativa para viver bem e bancar algumas viagens por ano.

Com base neste valor, e usando a regra dos 4% como uma estimativa inicial para definir o patrimônio investido necessário na IF, eu precisaria de, aproximadamente, R$ 3 milhões de reais em patrimônio investido (valores atuais) para atingir a renda projetada. Esta é apenas uma estimativa e não um valor marcado na pedra, ok? Para ser honesto, mesmo considerando um imóvel quitado (incluído no plano), creio que seria necessário um capital um pouco maior para ter maior tranquilidade na IF, mas vamos usar este valor como estimativa inicial.

Além disso, estou considerando que destinarei, em média, 50% da minha renda anual líquida para investimentos. Essa é, de longe, a estimativa mais ousada deste plano, nos últimos anos consegui me manter acima deste patamar, mas muitos fatores contribuíram para isso (pandemia por exemplo) e essa deverá ser minha maior fonte de 'esforço' para seguir em linha com o plano, especialmente se considerar que pretendo ter filhos kk.

Outra consideração importante é a rentabilidade real estimada. Para este cálculo estou considerando uma rentabilidade real anual de 3,5% ao ano (acima da inflação), essa é uma estimativa relativamente conservadora baseado no histórico dos dados brasileiros e internacionais (a SELIC rendeu aproximadamente 6% acima da inflação nos últimos 20 anos), mas é melhor ser conservador aqui do que ficar constantemente revisando o plano com uma rentabilidade irreal. Neste ponto, acredito que estimativas entre 3% e 5% sejam plausíveis a depender do perfil de risco e comportamento do investidor.

Temos também a projeção da minha renda líquida para os próximos 20-30 anos, que é basicamente impossível de acertar, por isso estou me baseando em um plano de carreira relativamente bem sucedido em mina área de atuação. Sinceramente, creio que tenho um bom currículo e capacidade suficiente para atingir as metas de renda estipulada, mas é impossível de saber. Creio que nesta parte o mais importante é ter uma boa ideia da renda (e das metas) nos próximos 5 anos. Neste momento estou projetando uma renda mensal líquida de R$ 7.600 aos 27 anos (a partir do ano que vem, incluindo 13º, PLR, bônus, etc...) e no auge da minha carreira, a partir dos 47 anos, estaria recebendo cerca de R$18k/mês (líquido) em valores atuais.

Por fim, estou projetando troca de veículo a cada 5 anos, considerando a compra de um carro de 60k em valores atuais, bem como a compra de um imóvel de 600k em 2040, quando tiver ~44 anos. A ideia é morar de aluguel e juntar dinheiro para a compra deste imóvel neste meio tempo.

Neste cálculo também estou considerando o meu patrimônio investido atual (na verdade o patrimônio no início de 2022 que era de ~80k) e a minha renda líquida anual atual. Basicamente a planilha leva em conta todos estes 'inputs' e faz um fluxo de caixa futuro para determinar quando irei atingir o patrimônio estipulado.

Aqui está a carinha da parte de 'inputs' da Planilha.

Com base nas projeções que mencionei acima, a estimativa de crescimento patrimonial para os próximos anos (em valores atuais uma vez que estamos descontando a inflação futura) ficou desta forma:

Nesta planilha também considero um aumento dos gastos a partir da aposentadoria de 1% ao ano, de forma que posso ter uma ideia de quanto este patrimônio irá durar nos anos posteriores à aposentadoria (lembrando que a projeção de rentabilidade real de 3,5% a.a se mantém após atingir a IF). Assim, a evolução patrimonial (em valores atuais) projetada até os meus 100 anos seria esta:

Obviamente esta é uma estimativa grosseira, mas é apensa para ter visibilidade de quanto o patrimônio poderá durar com base em uma estimativa de aumento de gastos (reais) após a IF, isso é importante pois algumas despesas, principalmente com saúde, tendem a aumentar de forma exponencial na última parte da vida. Assim, o gráfico mostra que nos primeiros anos da IF ainda haverá um leve aumento do patrimônio total, que passará a cair de forma lenta cerca de 30 anos depois de atingi-la (isso considerando um cenário positivo em que a carteira rende 3,5% a.a acima da inflação).

Por fim, se estimarmos uma inflação de 6,5% no ano de 2022 e de 4,5% a.a para os demais anos até 2050, o ano de independência financeira, é possível estimar a evolução do capital nominal necessário para atingir a IF, bem como o capital investido necessário (valor investido da minha parte). Note que como estamos projetando a inflação, estes valores são 'nominais' e representam o dinheiro no futuro, eles não são reflexo destes mesmos valores no ano em que estamos (10 milhões em 2050 não é o mesmo que 10 milhões hoje, assim como 1 milhão hoje não é o mesmo que era há 20 anos atrás). Esta projeção é interessante de ser feita para que seja possível fazer o acompanhamento do capital real x projetado.

Note que quando fazemos a projeção da inflação nos anos seguintes o patrimônio ao se aposentar quase dobra, além disso o capital investido fica próximo dos R$ 4 milhões de reais. É com base nessas projeções que faço o acompanhamento mensal das minhas metas.

É isso, amigos, fiquem a vontade para comentar ou postar quaisquer dúvidas sobre o plano que apresentei aqui!

FIRE Jovem

Plano bem audacioso, aportes bem altos! Acompanharei você nessa jornada.

ResponderExcluirRumo a IF

https://rumoaif.blogspot.com/

Obrigado pelo comentário, Rumo a IF, bom saber que já tem gente acompanhando.

ExcluirVou adicioná-lo ao meu blogroll, um abraço!

Sugiro fazer um planejamento mais realista, com aportes dentro da sua realidade atual...e seu método de calcular a rentabilidade ficou confuso...você não considera proventos na rentabilidade ?

ResponderExcluirOlá Sortudo, perdão por estar dois anos atrasados para te responder kkk, você estava certo, o plano era muito otimista e os cálculos que apresentei confusos, por isso fiz uma atualização do post, creio que agora as coisas estão mais claras e plausíveis!

Excluir