Olá, caros leitores, o post de hoje será um tanto quanto ousado.

1. Introdução

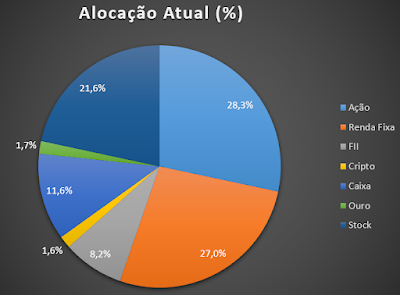

Nos últimos anos venho estudando muito sobre o mercado financeiro, vendo vídeos e lendo artigos científicos sobre finanças. Sim, científicos. Pensa comigo, em praticamente todas as áreas temos pesquisadores analisando dados e tirando conclusões sobre temas importantes, como na psicologia, biologia, física, etc... As pesquisas científicas costumam ser embasadas em sólidas evidências e revalidadas por pares dos cientistas ao redor do mundo. Assim, quanto mais robusta for uma evidência, melhor. Com isso novas descobertas são feitas e nós, a população geral, podemos tirar proveito dos avanços promovidos pela ciência. É dessa forma que novos remédios são produzidos, cura para doenças são descobertas e novos modelos de previsão do tempo são desenvolvidos.

O meu questionamento é o seguinte: se você usa as evidências científicas para escolher qual remédio tomar, para definir se tomará vacina ou não, ou até para decidir se é melhor correr ou andar na chuva para se molhar menos, por que não usar as evidências científicas para tomar decisões em um dos pontos mais importantes da nossa vida (e especialmente na Finansfera)? Por que não usar as evidências científicas para investir corretamente? Por que não usar a ciência como base antes de cair na lábia de um guru ou assessor financeiro?

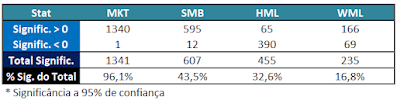

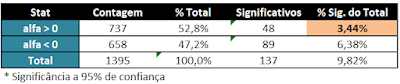

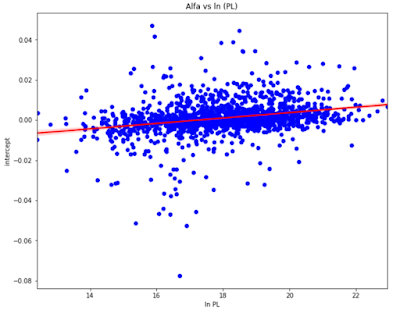

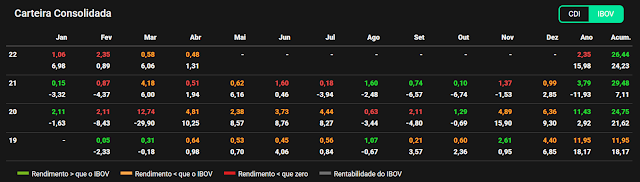

Assim, com base no que há de mais aceito na literatura acadêmica, fiz uma análise da performance de todos os fundos de ações com gestão ativa no Brasil, abrangendo o período de janeiro de 2017 à janeiro de 2022. O principal objetivo desta análise é entender se os fundos de gestão ativa brasileiros conseguem bater o mercado ajustado ao risco, em outras palavras, queremos saber se os gestores possuem alguma habilidade que os capacita a bater o mercado de ações (ajustado pelo risco). Esta análise segue os moldes de alguns dos artigos mais conhecidos no campo da literatura acadêmica sobre finanças, como Fama-French (2015) e Cahart (1997). No Brasil também temos trabalhos conhecidos como o de Laes e Silva (2014).

Para que todos compreendam bem esta análise, vou dividi-la em pelo menos 3 posts, sendo o post de hoje dedicado à teoria financeira que embasa o que vou apresentar a vocês. Recomendo fortemente que todos leiam, mesmo os que não se interessam muito pelo tema, pois conhecer estes conceitos poderá te ajudar muito nas suas decisões de investimento.

2. O Fator de Risco 'Mercado'

Antes de mais nada, para compreender minimamente este estudo, você precisa saber que existem alguns prêmios de risco no mercado de ações que permitem ao investidor obter retornos esperados maiores se sua exposição à estes prêmios for alta. O prêmio de risco mais conhecido é o chamado 'fator mercado', que seria o risco não-diversificável de todo o mercado acionário brasileiro. Ele é considerado um prêmio de risco pois no longo prazo as ações da bolsa brasileira (como um conjunto), tendem a oferecer retornos maiores do que a taxa livre de risco do mercado, que podemos considerar como sendo a taxa do DI ou a SELIC.

Assim, a depender da exposição de um dado portfolio ao prêmio de risco do mercado (que chamaremos de 'MKT' daqui pra frente), pode-se esperar retornos maiores ou menores. Vamos imaginar que o prêmio ''MKT' do mercado brasileiro seja dado pela diferença entre o retornos do IBOV e do CDI em um dado período e vamos supor que temos dois portfolios diferentes:

Portfolio 1: 50% CDI + 50% IBOV

Portfolio 2: 100% IBOV

Você concorda comigo que o Portfolio 2 possui uma exposição mais alta ao risco não-diversificável ('MKT') e, portanto, possui uma expectativa de retorno maior do que o Portfolio 1? Assim, se o Portfolio 2 obtiver retornos maiores que o Portfolio 1 no longo prazo, uma parte deste retorno maior poderá ser explicada pela maior exposição do Portfolio 2 ao risco de mercado. Para os exemplos acima, a exposição (chamada de beta) do Portfolio 2 seria de Beta = 1, já para o portfolio 1 seria de aproximadamente Beta = 0,5.

Mas não para por aí, um investidor poderia criar um portfolio somente com empresas altamente voláteis e que estão altamente expostas ao risco de mercado 'MKT', neste caso, o portfolio deste investidor teria uma exposição ao risco de mercado ainda maior que o IBOV, chegando a um Beta de 1,5 por exemplo. Neste caso, o retorno esperado deste investidor seria ainda maior do que o retorno esperado do Portfolio 2 (ao preço de um risco maior).

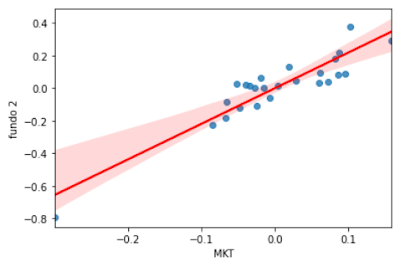

Não irei me aprofundar em como o a exposição (beta) é obtido, mas, basicamente, você precisa coletar os retornos (diários, semanais ou mensais) do portfolio a ser analisado ao longo do tempo e comparar com os retornos do fator de mercado no mesmo período. Com estes dados, basta fazer uma regressão linear dos retornos do portfolio com relação aos retornos do mercado ('MKT'), o beta será a inclinação (coeficiente angular) dessa regressão linear. Veja o exemplo real abaixo dos retornos do fundo 'BRADESCO BA FUNDO DE INVESTIMENTO EM COTAS DE FUNDOS DE INVESTIMENTO EM AÇÕES' com relação aos retornos do mercado brasileiro. Para este exemplo eu coletei os retornos mensais do fundo citado acima (subtraídos da variação do DI) de janeiro de 2017 à janeiro de 2022 e comparei com os retornos do IBOV (subtraídos do DI) no mesmo período:

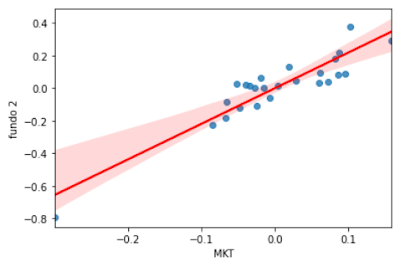

Temos que prestar atenção em duas coisas neste segundo gráfico: a primeira é que os pontos estão mais dispersos, o que indica que o investimento neste fundo é feito em outros ativos que não só o índice BOVESPA. Além disso, devemos notar que a inclinação da reta vermelha é maior do aquela na Figura 1 (talvez você não esteja percebendo visualmente porque o eixo y da segunda figura está numa escala maior, começando em -0,8 ao passo que na figura acima começava em -0,3), isso indica que a exposição deste fundo ao risco de mercado é maior do que a do fundo analisado anteriormente. Na prática, o beta deste fundo no período de 2017 a 2022 foi de 1,88, indicando uma exposição ao risco de mercado quase duas vezes maior que a do índice BOVESPA. Para os curiosos, o nome do segundo fundo é MARSUPIAL KANGURU FUNDO DE INVESTIMENTO DE ACOES.

Beleza, espero que com essa breve explicação você tenha entendido que os fundos possuem diferentes exposições (beta) ao risco não-diversificável do mercado e que quanto maior essa exposição, maior será o retorno esperado do fundo (e maior o risco).

Agora o que é importantíssimo salientar: se o Fundo 2 possui um beta maior (risco maior) e obtém retornos maiores que o Fundo 1 (com beta menor), não quer dizer que o gestor do Fundo 2 é, necessariamente, melhor, apenas quer dizer que ele está correndo mais riscos e obtendo um retorno maior por isso. Nós só poderemos concluir que o gestor do Fundo 2 é melhor que o gestor do Fundo 1 se o retorno maior obtido por ele (ajustado ao risco) não puder ser explicado pela maior exposição ao risco 'MKT' dentro de um intervalo estatístico relevante. Ou seja, se fizermos uma análise estatística e comprovarmos que todo o retorno excedente do fundo 2 com relação ao fundo 1 é explicado pelo fato dele correr um risco maior, quer dizer que não temos evidência nenhuma de que o gestor do fundo 2 é melhor, ele apenas está correndo um maior risco. E por que ele está se expondo a um maior risco? Porque está investindo em ações mais voláteis com alta exposição ao risco não-diversificável do mercado.

*Se você não entendeu o parágrafo acima, peço que releia com atenção, porque ele será a chave para compreender as análises posteriores.

3. Os Outros Fatores de Risco do Mercado

Agora vamos entrar em um pouco de história: o fator de risco descrito na seção anterior (o risco de mercado e o beta), foi apresentado de forma objetiva ao mundo na década de 1960 por alguns estudiosos importantes, sendo eles: Jack Treynor (1961, 1962), William F. Sharpe (1964), John Lintner (1965) e Jan Mossin (1966). Com este modelo era possível explicar de 60% a 80% dos retornos de um dado portfolio, sendo os 40%-20% restantes explicados por uma suposta 'habilidade' do gestor do portfolio em escolher ações ou investimentos corretos.

Mas em 1992 uma nova bomba foi jogada no mercado financeiro: os professores Eugene Fama (laureado Nobel em 2013) e Kenneth French da Universidade de Chicago publicaram o artigo "The Cross Section of Expected Stock Returns", introduzindo um novo modelo para explicação dos retornos de um portfolio, o chamado modelo de 3 fatores de Fama-French. Neste novo modelo, os professores expandiram o modelo anterior (chamado de CAPM), introduzindo dois novos fatores de risco: o fator 'tamanho' (size no inglês) e o fator 'valor' (value no inglês).

Professores Eugene Fama (esquerda) e Kenneth French (direita)

Estes dois perspicazes pesquisadores perceberam o seguinte: os portfolios que continham ações de menor tamanho ('small caps') ou ações de valor (relação alta entre valor patrimonial e valor de mercado, ou alto Book to Market no inglês) tendiam a apresentar retornos maiores que não eram explicados pelo modelo CAPM apresentado anteriormente. Isso fez com que eles levantassem a seguinte hipótese: se a maioria dos portfolios com ações 'small caps' ou ações de valor apresentam retornos maiores, pode ser que estas ações contenham um risco maior embutido no preço e, por isso, oferecem retornos maiores.

Se essa hipótese for verdadeira e houver um prêmio de risco para essas ações, pode ser que uma parte daqueles 20%-40% dos retornos não explicados pelo modelo CAPM sejam explicados pela exposição às ações de menores capitalizações (small caps) ou às ações de valor (alto B/M). Com isso em mente Fama e French construíram um novo modelo de precificação dos ativos, introduzindo dois novos fatores, sendo eles:

Fator Tamanho ('Small minus Big' ou SMB): dado pela diferença dos retornos entre as ações de menor valor de mercado com relação às ações de maior valor de mercado. Simplificando a explicação: para determinar o retorno do fator SMB em um dado período (dia, semana, mês ou ano), os pesquisadores dividiam as ações da bolsa americana em dois grupos: 'pequenas' e 'grandes', usando como corte 'tamanho de corte' a mediana do valor de mercado das ações da bolsa de Nova York. Depois disso, subtraíam o retorno (ponderado pelo valor de mercado) das Small Caps do retorno (ponderado pelo valor de mercado) das ações maiores (Big Caps), resultando no fator SMB. Ou seja, o fator SMB é uma exposição 'comprada' em ações 'small caps' e vendida (short) em ações 'Big Caps'.

- SMB = Retorno das Ações Small Caps - Retorno das Ações Big Caps

Fator Valor ('High minus Low' ou HML): dado pela diferença dos retornos entre as ações alto Book to Market com relação às ações de baixo Book to Market.

O Book to Market é a relação entre o valor patrimonial da empresa dividida pelo valor de mercado, é como se fosse o inverso do indicador P/VPA no Brasil. Assim, empresas com alto B/M (High B/M ou P/VPA) são empresas consideradas 'baratas' ou 'de valor' e possuem um retorno esperado maior, ao passo que empresas de baixo B/M (Low B/M ou alto P/VPA) são consideradas mais 'caras' e são chamas de empresas de crescimento (growth no inglês). Aqui no Brasil costumamos usar a relação preço/lucro para determinar quais empresas estão 'baratas'. Em última instância, a análise do P/VPA e P/L são muito parecidas e tendem a gerar resultados próximos no cálculo do fator HML, portanto, se for ficar mais fácil pra você, pense nas empresas de valor como sendo as de baixo P/L ou P/VPA.

Para determinar o retorno do fator HML em um dado período (dia, semana, mês ou ano), os pesquisadores dividiam as ações da bolsa americana em dois grupos: 'high B/M' (valor) e 'low B/M' (crescimento), usando como medida de corte' a mediana do valor de B/M da bolsa de Nova York. Depois disso, subtraíam o retorno (ponderado pelo valor de mercado) das ações com alto B/M do retorno (ponderado pelo valor de mercado) das ações baixo B/M, resultando no fator HML. Ou seja, o fator HML é uma exposição 'comprada' em ações 'valor' e vendida (short) em ações 'crescimento'.

- HML = Retorno das alto B/M ('baratas') - Retorno das ações de baixo B/M ('caras')

Assim, se os pesquisadores estiverem certos, e de fato haver um prêmio de risco maior para ações menores (com relação às maiores) e ações de valor (com relação ás de crescimento), devemos esperar que os retornos HML e SMB ao longo de períodos extensos sejam positivos e estatisticamente validados a um nível de confiança estatístico de 95% (padrão usado em artigos científicos).

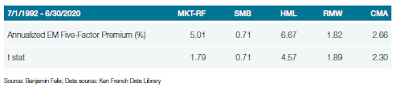

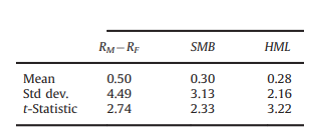

Pois bem, e não foi exatamente isso que eles encontraram? A Imagem abaixo apresenta a média dos retornos mensais dos fatores de Mercado (descrito como Rm - Rf), SMB e HML obtidos por Fama-French entre dezembro de 1963 e dezembro de 2013 no mercado americano, totalizando 606 meses de amostragem. Estes retornos foram obtidos seguindo uma metodologia próxima da mencionada acima (dividindo as ações em dois grupos, usando a mediana como corte).

Referência: FAMA, Eugene F.; FRENCH, Kenneth R. A five-factor asset pricing model. Journal of financial economics, v. 116, n. 1, p. 1-22, 2015. - Table 4 (2 x 2 Factors)

Primeiramente devemos notar que as médias dos retornos mensais para os três fatores são positivas, sendo de 0,50% a.m para o fator de mercado, 0,30% a.m para SMB e 0,28% a.m para HML. Mais importante que isso é o valor do t-statistic (última linha), que é elevado (acima de 2,0) para os três fatores, indicando que podemos afirmar que os retornos são estatisticamente diferentes de 0% a.m com um nível de confiança de 95%. Portanto, com base neste (e em outros resultados), os pesquisadores descobriram que parece haver um prêmio de risco consistente das ações menores com relação às maiores (SMB) e das ações de valor com relação às ações de crescimento (HML), além do já conhecido prêmio de risco do mercado - este mesmo fenômeno foi observado posteriormente em outros mercados que não o americano.

Com a descoberta do prêmio de riscos destes dois novos fatores, Fama e French os incluíram na análise de regressão linear usada no modelo CAPM na tentativa de explicar os retornos dos portfolios de ações. Ou seja, além da exposição ao risco de mercado (MKT), se um gestor estiver muito exposto a ações small caps (alta exposição ao fator SMB) e muito exposto à ações de valor (fator HML), este gestor estará incorrendo em um maior risco e será possível explicar uma boa parte dos retornos deste gestor que excedem o retorno do mercado.

Esta 'explicação' é feita matematicamente de maneira semelhante ao que fizemos para o modelo apresentado na seção anterior, mas dessa vez, ao invés de comparar os retornos de um portfolio com relação aos retornos do mercado, vamos fazer a comparação com os retornos do mercado, do fator SMB e do fator HML, obtendo uma Regressão Multilinear (a do modelo anterior era somente uma regressão linear). Prometo que essa vai ser a única parte mais complicadinha, mas vamos lá. A equação que explica os retornos de um portfolio (R it) com relação aos fatores de mercado (R mt - R ft), SMB e HML está apresentada a seguir.

Nesta equação Rft é o retorno da taxa livre de risco (CDI ou SELIC) em um dados mês (ou período) 't', Rit é o retorno do portfolio 'i' no mês 't', Rmt é o retorno do mercado no mês 't' e SMB e HML são os retornos dos fatores tamanho e valor no mês 't'. Os coeficientes βim, βis e βih representam a exposição do portfolio 'i' aos fatores de mercado, SMB e HML (respectivamente). Perceba que o primeiro dos betas listados aqui é o mesmo beta citado no modelo anterior (CAPM). Assim, analisamos os retornos mensais do portofolio 'i' ao longo de muitos meses e comparamos estes retornos com os retornos do mercado, SMB e HML, fazendo uma regressão multilinear e calculando à exposição (beta) a cada um dos fatores. Analogamente ao que expliquei no modelo anterior, um beta = 1 indica que o portofolio segue exatamente aquele fator, um beta > 0 indica que o portfolio está exposto positivamente àquele fator, e um beta < 0 indica uma exposição negativa (por exemplo, um fundo que só compra empresas grandes terá uma exposição negativa ao fator SMB).

Ficaram faltando dois termos no modelo descrito acima: o primeiro deles ε é apenas um 'residual' do modelo que tende a ser zero. Agora o termo α é extremamente importante. É ele quem explicará se o gestor de um portfolio tem habilidade para bater o mercado ajustado ao risco ou não. Explico: a equação acima é um modelo para explicar os retornos de um dado portfolio com base na exposição (betas) deste portfolio aos fatores de risco do mercado (MKT, SMB e HML). Assim, se os três fatores de risco que mencionamos aqui (MKT, SMB e HML) explicarem completamente os retornos de um dado portfolio ao longo do tempo, devemos esperar que o valor do alfa no modelo (chamado de intercepto) seja estatisticamente igual a zero dentro de um certo intervalo de confiança.

Se por acaso fizemos a regressão multilinear dos retornos de um fundo de ações com relação aos fatores MKT, SMB e HML e encontrarmos que o alfa é estatisticamente igual a zero, podemos afirmar que o gestor deste fundo não tem habilidade para bater o mercado ajustado aos riscos. Ou seja, os retornos que ele obtém são completamente explicados pela exposição aos fatores de risco conhecidos. Por outro lado, se fizermos a regressão e encontrarmos um valor de alfa maior que zero (e significativo estatisticamente), isso indica que o gestor tem habilidade para bater o mercado ajustado ao risco. Este é outro ponto fundamental para que você compreenda as análises apresentadas nos próximos posts.

Beleza, legal, mas qual foi a conclusão que Fama-French chegaram? Bom, você lembra que o modelo CAPM deixava de 20%-40% da variação dos retornos inexplicada após considerar a exposição ao fator de mercado? Pois bem, com a introdução dos fatores SMB e HML e ao fazer uma análise ampla do mercado de ações americano, ficou faltando apenas 10% da variação dos retornos para ser explicada, ou seja, o fator de mercado somado aos fatores SMB e HML explica cerca de 90% da variação dos retornos de um dado portfolio. Além disso, em 2015 Fama e French publicaram um novo artigo chamado 'A five-factor asset pricing model' no qual eles introduziram dois novos fatores, um relacionado à lucratividade (RMW) e outro relacionado à estratégia de investimento da empresa (CMA), com estes dois novos fatores, os pesquisadores conseguiram explicar aproximadamente 95% da variação dos retornos dos portfolios, sobrando muito pouco espaço para a 'habilidade' dos gestores.

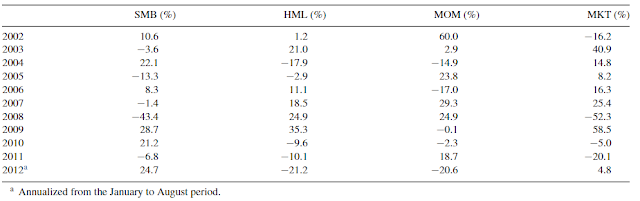

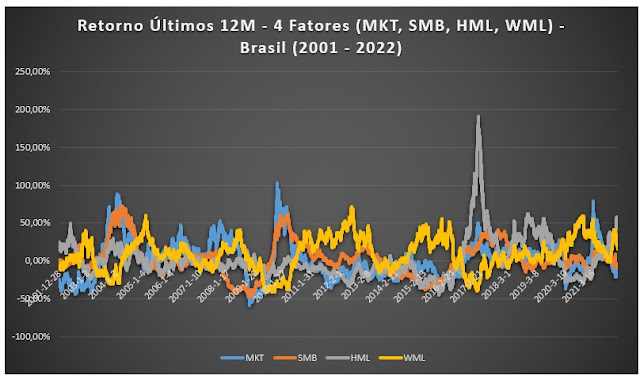

Antes de finalizar o post gostaria de comentar sobre um último fator com prêmio de risco atrelado, o fator momentum (MOM ou WML) explorado por Cahart em 1997. Este fator é baseado no fato de que ações que obtiveram os maiores retornos recentes (normalmente no prazo de 6 meses a 1 ano), tendem a apresentar maiores retornos no curto prazo posterior, ao passo que ações que apresentaram menores retornos recentes tendem a apresentar menores retornos no curto prazo posterior (estas tendências inclusive são muito exploradas por traders). Resumindo: ações que performaram bem nos últimos tempos tendem a continuar performando bem (ações vencedoras ou

winners), ao passo que ações que performaram mal tendem a continuar performando mal (ações perdedoras ou

losers), por isso o nome deste fator é

Winners minus Losers ou WML. Vale mencionar que

este fator é particularmente forte no mercado brasileiro, com um retorno de 13,88% ao ano no período de 2001 a 2022 segundo o Núcleo de Pesquisa em Economia Financeira da USP. Guardem esta informação pois iremos usá-la nos próximos posts.

Talvez o post tenha ficado um pouco maçante, mas eu tenho certeza que ele será de extrema importância para explicar os resultados que vou apresentar posteriormente. No próximo post irei apresentar um panorama dos fatores de risco no mercado brasileiro e compará-lo com a literatura acadêmica nacional e internacional, para, aí então, chegarmos na análise final: os fundos de gestão ativa brasileiros batem o mercado? Veremos...

Referências:

SHARPE, William F. Capital asset prices: A theory of market equilibrium under conditions of risk. The journal of finance, v. 19, n. 3, p. 425-442, 1964.

CARHART, Mark M. On persistence in mutual fund performance. The Journal of finance, v. 52, n. 1, p. 57-82, 1997.

FAMA, Eugene F.; FRENCH, Kenneth R. The cross‐section of expected stock returns. the Journal of Finance, v. 47, n. 2, p. 427-465, 1992.

FAMA, Eugene F.; FRENCH, Kenneth R. A five-factor asset pricing model. Journal of financial economics, v. 116, n. 1, p. 1-22, 2015.

LAES, Marco Antonio; DA SILVA, Marcos Eugênio. Performance of mutual equity funds in Brazil–A bootstrap analysis. Economia, v. 15, n. 3, p. 294-306, 2014.

NEFIN - USP: https://nefin.com.br/data/risk_factors.html